中国半导体存储器市场已成为全球第二大市场

全球规模最大的半导体存储器和存储技术盛会——未来存储大会(FMS),于2025年8月5日至7日(美国时间)在美国加利福尼亚州圣克拉拉举行。大会涵盖主题演讲、专题讲座、展览等多元环节,且仅开放现场参会,未提供线上参与渠道。近日,FMS官方网站已正式发布主题演讲视频及全体会议报告的幻灯片,披露了多项行业核心数据与发展预判。

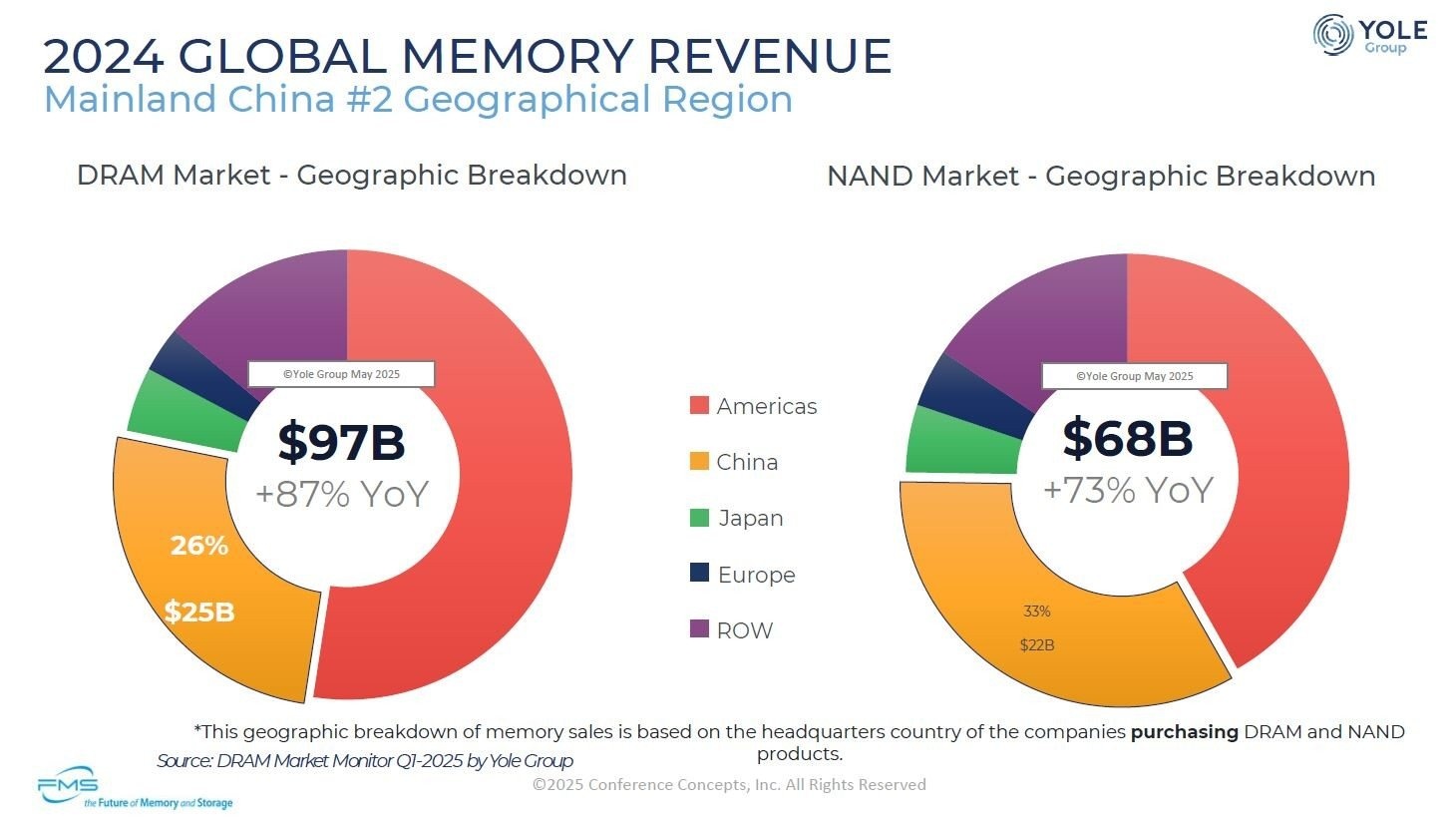

市场研究公司Yole Group高级分析师Josephine Lau以“存储器市场概览——2025年展望”为题发表讲座,重点预测了半导体存储器市场至2030年的发展趋势,并深入剖析了HBM(高带宽内存)市场的未来前景。结合其披露的核心数据,2024年全球DRAM与NAND闪存市场的区域份额(按企业总部所在地划分)呈现明确格局:美洲在两大市场中均位居首位,中国则位列第二。

具体来看,Yole Group测算数据显示,2024年中国将占据全球DRAM市场26%的份额(对应市场价值250亿美元),在NAND闪存市场的份额则达到33%(对应市场价值220亿美元),其中中国在NAND闪存市场的区域份额高于DRAM市场。从市场价值合计维度,2024年全球DRAM与NAND闪存市场总价值达1650亿美元,中国占比470亿美元,对应全球占比28.5%。

需注意的是,DRAM与NAND闪存合计占据全球半导体存储器市场97%的份额,据此可推算中国约占全球半导体存储器市场的30%。

2024年DRAM市场和NAND闪存市场的区域份额(区域划分基于总部所在地)。来源:2025年FMS会议论文集,Yole集团

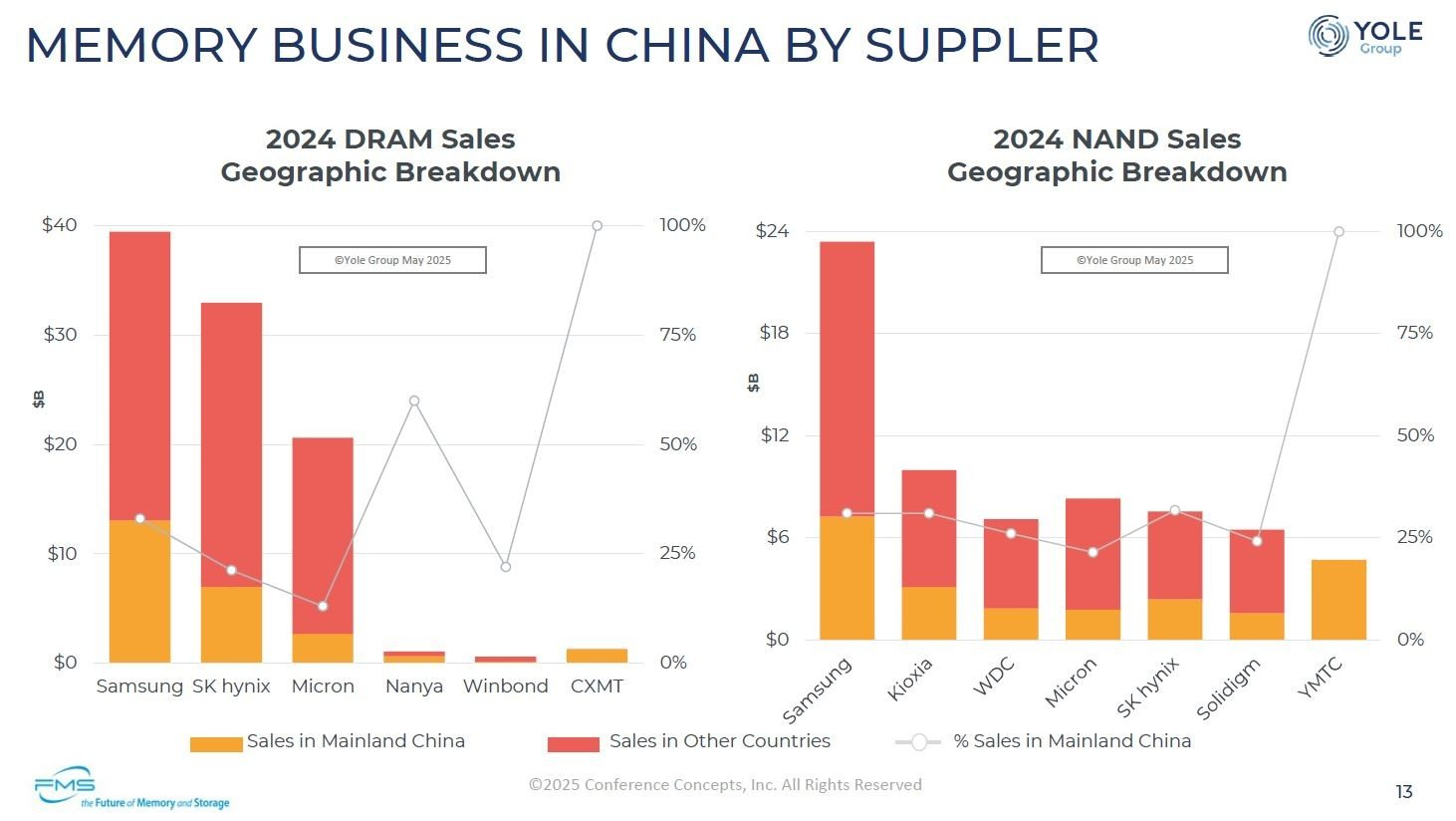

在供应商竞争层面,Yole Group还分析了2024年主要DRAM及NAND闪存供应商在中国市场的销售额占比。其中,三星电子、SK海力士、美光科技三大DRAM巨头中,三星在中国市场的销售额占比最高,SK海力士紧随其后,美光位居第三;即便如此,三星在中国市场的销售额占比也仅约30%,整体处于较低水平。

中国DRAM和NAND闪存主要供应商的市场价值和销售额占比(2024年)来源:2025年FMS会议论文集,Yole集团

从全球产能供需格局来看,以晶圆加工量为核心指标的分析显示,中国大陆与美国的市场需求均超过本地供应;而包括日本、韩国、中国台湾、新加坡在内的其他亚洲国家及地区(不含中国)则呈现供应过剩态势,凸显这些区域是全球DRAM与NAND闪存的核心供应基地。按工厂所在地划分的全球生产比例数据显示,韩国以45%的占比位居第一,中国大陆以24%位列第二,后续依次为日本(16%)、中国台湾(10%)、新加坡(4%)和美国(2%)。值得关注的是,尽管中国大陆的生产比例排名第二,但其产能仍无法满足本土市场需求。

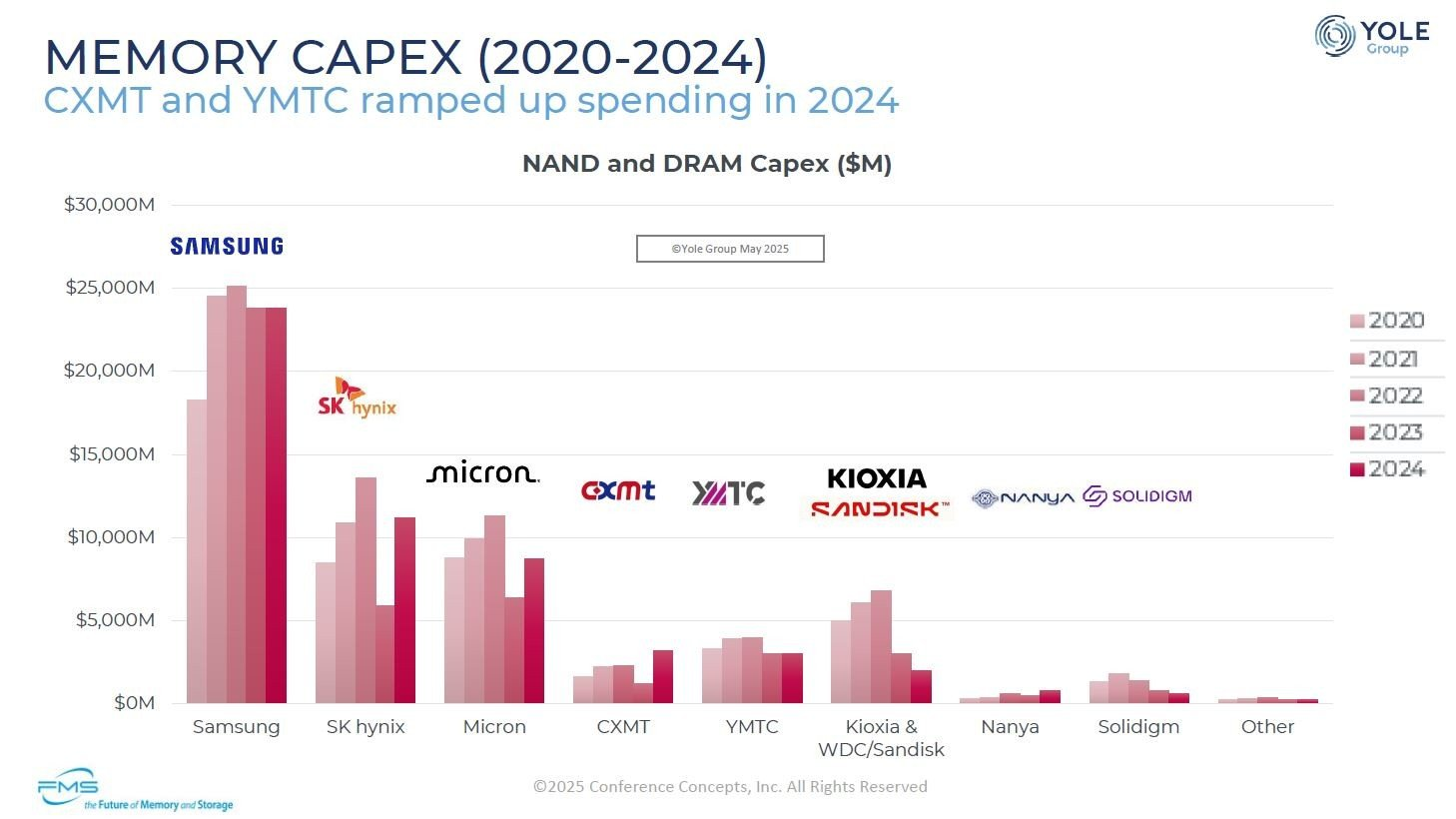

资本投资方面,2020-2024年全球半导体存储器企业的投资趋势明确:三星的资本投资额始终位居行业首位,SK海力士与美光的投资额约为三星的一半。细分领域中,专注于NAND闪存的铠侠-闪迪联盟在2030-2024年期间选择控制资本投资规模,而全球NAND闪存龙头企业则持续加大投资;另有一大核心看点是,中国DRAM龙头企业在2024年的资本投资额将实现大幅增长。

半导体存储器公司存储器生产资本投资趋势(2020-2024)。来源:2025年FMS会议论文集,Yole集团

近日,野村证券预测,受人工智能基础设施建设及传统服务器投资回暖的驱动,全球存储市场规模有望在2026年同比增长98%至4450亿美元,并在2027年进一步扩大至5900亿美元。

报告强调,这一轮超级周期将持续至2027年,主要动力来自强劲的需求增长与有限的供应扩张之间的供需错配。野村预计,2026年DRAM和NAND的需求将分别增长30%,而HBM的需求增幅将高达63%。在供应受限的背景下,产品价格将大幅上涨,预计DRAM和NAND的平均售价(ASP)将分别跃升46%和65%,推动存储芯片制造商的营业利润率重回历史高位。

野村指出,除了AI服务器的强劲需求外,通用服务器市场的复苏也是关键驱动力。随着大型科技公司恢复传统云服务器投资,预计2026年通用服务器相关内存(如DDR4和DDR5)需求将增长约50%。同时,AI推理工作负载的增加推动了数据中心对高性能存储的需求,企业级固态硬盘(eSSD)需求预计将在明年翻倍,这将导致NAND库存迅速下降并推高价格。

本文转自媒体报道或网络平台,系作者个人立场或观点。我方转载仅为分享,不代表我方赞成或认同。若来源标注错误或侵犯了您的合法权益,请及时联系客服,我们作为中立的平台服务者将及时更正、删除或依法处理。