华邦电子:DRAM Q4开始减产,产能稼动率降至八成

近期,台系存储厂商发布9月经营情况。从数据来看,华邦电子表现较为卓越,录得同比、环比双增;而南亚科技则同比、环比齐降,营收已退至去年同期水平,旺宏电子虽然9月环比略有下滑,但其营收依然保持今年以来的次高水平。

值得注意的是,华邦电子继7月、8月营收环比均录得负增长之后,9月实现回正,且为2024年第三高,但同比增幅较前两季有所收敛。而南亚科技9月营收自今年以来首次出现同比下滑,单月营收创近13个月新低,不过前9月营收累计同比增幅达30%。旺宏电子营收同比实现四连增,而环比则打破了此前连续六个月的稳步上扬趋势出现小幅下跌。

近期,华邦电子董事长焦佑钧表示,随着经济逐步回归常态,三季度将是2024全年的高峰,四季度进入淡季后,整体表现将较上一季度滑落;华邦电子总经理陈沛铭指出,台中厂将从四季度开始减产,稼动率降至8成,但仍看好2025年营运将能优于2024年,包括网通、消费性应用等需求将可望复苏,且16nm制程将2025年推出。

华邦电子第三季度营收为213.12亿元(新台币),比上一季度略微逊色,与去年同期相比则增长9.26%。华邦电子表示,在汇率变动下第三季度业外部分较上一季衰退多,法人预估三季度业绩会落在小幅亏损至与上一季度持平的区间。

陈沛铭表示实施减产举措主要有两大原因,首先是华邦对产能及库存水位的控制严谨,以免出现供给过剩,四季度起台中厂平均稼动率将从100%降低至8成,以DRAM产能为主要减产产品;其次,台中厂DRAM主要制程为25nm或更旧制程,台中厂减产是为了配合客户将产品从25nm提升至20nm,以让高雄新厂发挥更大效能,而高雄厂目前投产顺利,并维持满载生产,月产能规划达1.5万片,高雄厂主力制程以20nm为主。

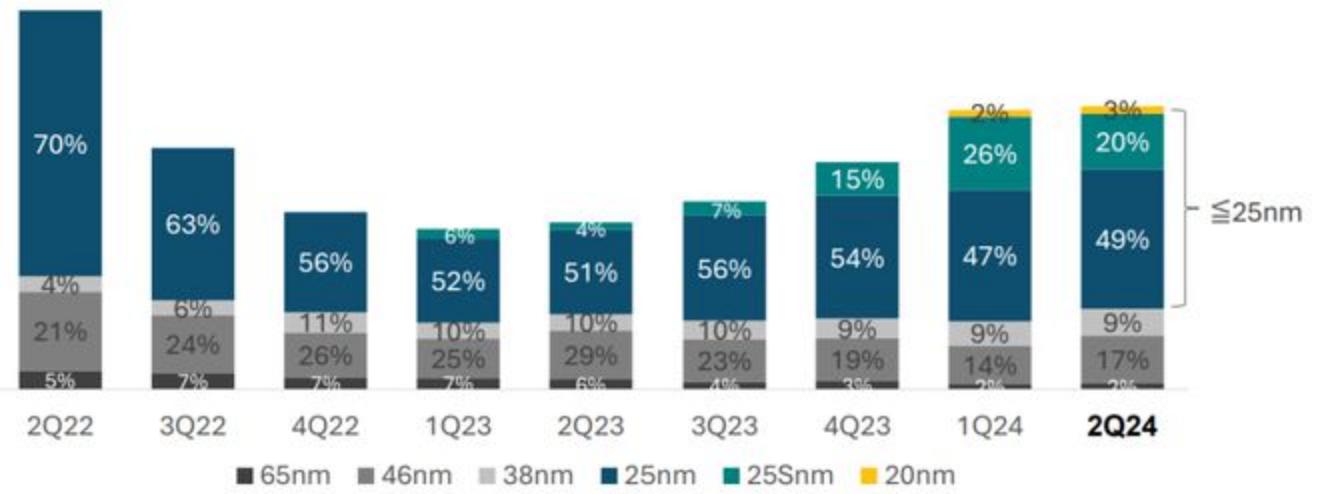

从华邦电子最新发布的法说会简报可看出,华邦电子25nm营收贡献最大,占比高达69%,同时,20nm产品亦已开始为其营收增添新动力,占比约达3%。

数据来源:华邦电子

数据来源:华邦电子

虽然台中厂重启减产后,将对四季度毛利率带来不利因素,不过陈沛铭表示,目前台中厂设备折旧几乎进入尾声,减产影响多半来自变动成本,例如电费等,预计整体冲击性有限。

陈沛铭表示,除了AI服务器市场火热之外,第四季存储器应用市场预计将进入休整期,全年力争实现盈利仍需付出更多努力,但下半年有部分产业需求递延发生,例如网通产业已调整近3年,2024年Wi-Fi 7换机需求也延迟,但2025年将有望受惠于升级需求带来强劲成长。

消费性及TV应用需求中规中矩,2024年整体PC市场应用需求有所回升,2025年将进一步实现更为显著的增长,动能将来自于AI PC在商用市场的换机需求推动,尚未出现革命性的“杀手级”应用,企业仍倾向于提前将购机规格升级至AI PC。

至于车用市场预计仍需要一段时间调整,消费者换车需求疲弱,加上大陆市场竞争激烈,2025年车市表现可能仍较低迷。

在产能制程部分,陈沛铭表示,华邦16nm制程将于2025年下半开始投产,过去几乎是每2年就推出一个新制程,预计升级一个世代将能带来位元产出增加30%的效益,正在开发中的定制化AI存储器CUBE主要导入在20nm制程,部分客户已经在谈16nm的设计方案。

三季度以来手机终端备货需求走弱,令原厂一大增长引擎熄火,消费类市场面临更严峻的供需挑战。面向手机端,原厂在稳市占的基调下随行就市调整价格,继续将手机、PC超过需求计划的部分产能转产至服务器,调控消费类市场实际的供需水平。在竞争较为缓和的产品中争取更多利润空间,小幅推涨服务器端ASP价格。大方向来看,原厂倾向于稳市场保利润,针对局部竞争激烈的产品,下修缺乏需求支撑的价格,以随行就市守住份额的态度应对。因此,市场结构性涨跌各异,不同产品线走出各自独立的行情。

其中DRAM方面,结构性分化严重。由于部分存储原厂LPDDR4X产能快速攀升补位供应, LPDDR4X供需失衡价格下挫,LPDDR5X价格单点上涨难度加大。部分原厂计划针对性减产旧制程DRAM产品,减少1z DRAM产能供应,加速向1b DRAM等先进制程切换。整体来看,主力原厂将减少DDR4/LPDDR4X产出,提高服务器DDR5及HBM产量。预计至2024年底,三星、SK海力士和美光合计达到30万片的HBM月产能,明年全球HBM市场规模将超过300亿美元,HBM将占DRAM晶圆产能约15%至20%。

本文转自媒体报道或网络平台,系作者个人立场或观点。我方转载仅为分享,不代表我方赞成或认同。若来源标注错误或侵犯了您的合法权益,请及时联系客服,我们作为中立的平台服务者将及时更正、删除或依法处理。