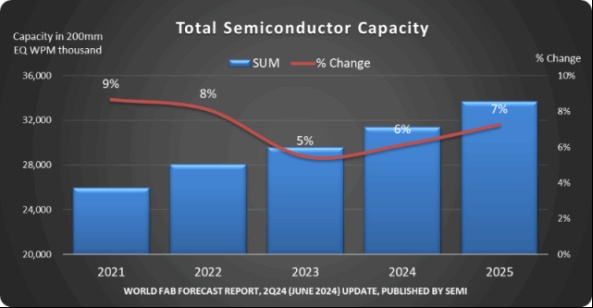

全球半导体晶圆厂产能持续攀升,今明两年成长6%、7%

SEMI国际半导体产业协会最新一季全球晶圆厂预测报告指出,芯片需求不断上升带动全球半导体晶圆厂产能持续成长,2024年及2025年预计将各增加6%及7%,月产能达到创纪录的3,370万片晶圆(wpm:约当8英寸)历史新高。

其中,5nm以下制程在数据中心训练、推论和生成式AI推波助澜下,2024年可望增长13%;英特尔、三星和台积电等计划在明年开始生产2nm全环绕栅极(GAA)芯片,也将让2025年先进制程总产能出现17%的涨幅。

在主要地区产能扩张方面,中国大陆芯片制造商可望维持两位数产能成长,预计2024年增幅15%、达每月885万片,2025年再成长14%、达每月1,010万片,几乎占业界总量三分之一。包括华虹集团、晶合集成、芯恩和中芯国际等代工大厂均持续加强投资力道,提升中国区半导体产能。

其他主要芯片制造地区至2025年产能成长预估均不超过5%。其中,中国台湾地区以月产580万片、成长4%,居第二;韩国可望继2024年首度突破月500万片后,2025年再涨7%、来到540万片排第三位;日本、美洲、欧洲与中东及东南亚半导体产能分别为月产470万片(年增3%)、320万片(年增5%)、270万片(年增4%)和180万片(年增4 %)。

主要受英特尔建立代工业务和中国产能扩张的推动,代工领域的产能预计将在 2024 年和 2025 年分别增长 11% 和 10%,到 2026 年达到 1270 万片的规模。

另外,随着AI服务器对运算能力的快速增长,也一并带动HBM的需求,为存储市场带来许久未见的成长动能。爆炸性的AI技术落地风潮需要HBM堆叠配置更加紧密,每个HBM现已可整合8到12个晶粒,因此DRAM市场领导厂商正不断增加HBM/DRAM领域的投资。 DRAM产能2024年和2025年都将出现9%的增长;相较之下,3D NAND市场的复苏较为缓慢,2024年产能不会上升,2025年则有5%的涨幅。

近期有市场消息显示,台积电针对先进工艺制程正酝酿涨价,功率半导体相关需求也在高涨——主流玩家的产能利用率在低迷数个季度之后,似乎正转而攀升。

在今年一季度的业绩交流期间,包括台积电、中芯国际、华虹公司在内的头部晶圆代工厂都提到部分工艺或尺寸规格的需求十分旺盛。

此外,台积电在近两个季度都提到了3纳米工艺制程正处在产能爬坡期,由此影响到毛利率表现,叠加全球正掀起的AI芯片发展浪潮,也就不难理解其提出涨价的逻辑。

但需要指出的是,目前的涨价行情结构性特征更为明显,且是建立在此前多个季度产能利用率低迷背景下,不少厂家(尤其是主业聚焦在成熟制程厂家)经历过多次降价竞争动作的结果。行业普遍认为,在2023年第四季度已基本触及最低代工价格,目前代工价格已企稳。

群智咨询(Sigmaintell)半导体事业部资深分析师杨圣心表示,根据调研目前台积电3纳米制程节点基本满载,且订单能见度极高,其涨价幅度预计在5%左右,从2025年起实施。5纳米制程节点目前暂未了解到有涨价计划。

“群智咨询预计,2024年下半年,中国大陆晶圆代工厂产能利用率将呈现比较稳健的回升趋势,12英寸55纳米-90纳米制程的订单增长情况比较明显,但晶圆代工价格全面普涨的可能性较低,仍需观望三季度市场反馈。”他续称。

TrendForce也指出,中国大陆晶圆代工产能利用复苏进度较同行更快,部分制程产能已无法满足客户需求,呈现满载情况。另一方面,因应下半年进入传统备货旺季,产能吃紧情境可能延续至年底,使得大陆晶圆代工厂有望止跌回升,甚至进一步酝酿特定制程涨价氛围。

近年来,中国大陆晶圆厂成熟产能建设加速,近几季前五大半导体设备商来自大陆市场营收贡献比率已大幅上升至40-45%。这表明大陆晶圆代工厂在成熟制程方面也有较强的竞争力和市场占有率。

从市场需求端来看,新能源汽车、风光储、手机和消费电子等领域的需求增长也为晶圆代工市场带来了新的机遇。这些领域的发展不仅推动了传统芯片需求的增长,也促进了新技术和新产品的开发,从而进一步扩大了晶圆代工市场的规模。

摩根士丹利的最新报告也指出,华虹半导体的晶圆厂当前使用率已经超过百分之百,预测下半年晶圆价格可能会上调10%。此外,晶圆代工价格上涨的影响已经扩展到了功率半导体制造商,今年来该领域企业普遍经历了涨价潮。

不过,TrendForce也表示,本次中国大陆晶圆代工厂涨价是针对下半年CIS等产能相对吃紧,且目前价格低于市场平均价格的制程节点,为缓解盈利压力而进行的补涨措施,而非全面需求回暖的信号,尽管本次特定制程向客户补涨成功,仍难回到疫情期间价格水准。

本文转自媒体报道或网络平台,系作者个人立场或观点。我方转载仅为分享,不代表我方赞成或认同。若来源标注错误或侵犯了您的合法权益,请及时联系客服,我们作为中立的平台服务者将及时更正、删除或依法处理。